Anul 2018 începe în forța cu o nouă listare din domeniul privat. După ce în urmă cu o săptămână anunța intenția de listare la Bursa de Valori București producătorul de vinuri Purcari Wineries publică vineri 26 Ianuarie pe site-ul bursei prospectul de listare și demarează luni la prima oră vânzarea acțiunilor.

Oferta Purcari – investiție minimă 560 lei – 20 de acțiuni

Producătorul scoate la vânzare 49% din acțiunile proprii printr-o ofertă publică cu un preț final care se va încadra în intervalul 19 – 28 lei/acțiune. Investitorii de retail vor putea subscrie pentru 10% din acțiunile puse la vânzarea iar subscrierile se vor face la prețul maxim în perioada 29 Ianuarie – 8 Februarie, urmând ca în urma finalizării ofertei prețul final să fie stabilit în urma subscrierilor făcute de investitorii instituționali. La fel ca în cazul ofertei Sphera, compania nu oferă nici un fel de discount investitorilor de retail, numărul de acțiuni oferite micilor investitori fiind limitată la 980,000 iar subscrierea minimă fiind de 20 de acțiuni. Există totuși posibilitatea măririi numărului de acțiuni pe tranșa investitorilor mici dacă se constată un interes major pentru subscriere.

Banii obținuți în urma listării nu vor intra în conturile companiei, resursele financiare obținute vor merge către acționarii care doresc să părăsească compania, International Finance Corporation, Lorimer Ventures Limited, Amboselt Universal Inc.

Vinăria Purcari a fost înființată în anul 1827 și este condusă în acest moment de domnul Victor Bostan, fondatorul grupului, de profesie oenolog cu o experientă de peste 35 de ani în industria vinului, acesta reunind printr-o serie de achiziții activele Purcari, Bostavan, Crama Ceptura și Bardar într-un singur holding la mijlocul anilor 2000. Purcari a dobândit recunoaștere internațională odată ce vinul Negru de Purcari a câștigat medalia de aur la o degustare închisă de vinuri la Expoziția Mondială de la Paris. Piețele principale de desfacere sunt România, Moldova, Republica Cehă, Slovacia și Ucraina însă o atenție sporită este acordată pieței din China. Potrivit Euromonitor volumul total al vânzărilor de vin a crescut într-un ritm mai accelerat comparativ cu berea sau alte băuturi spirtoase în toate țările în care grupul Purcari este prezent pe piață. De exemplu în România volumul vânzărilor de vin a crescut cu 7,4% în perioada 2014-2016 cu un ritm mai ridicat decât al vânzărilor de bere. Potrivit Euromonitor, tranziția în preferințele consumatorilor către vin este așteptat să continue în perioada 2016-2020 astfel încât creșterea previzionată a vânzărilor de vin ar trebui să o depășească pe cea a vânzărilor de bere și băuturi spirtoase, inclusiv pe piețele unde berea și băuturile spirtoase sunt, în mod tradițional, puternice, precum Republica Cehă, România sau Polonia.

Purcari operează peste 1000 de hectare de podgorie și este cel mai premiat producător de vin din Europa Centrală și de Est la târgul de prestigiu Decanter London în perioada 2015 – 2016.

Rezultatele financiare conving “de la prima degustare”

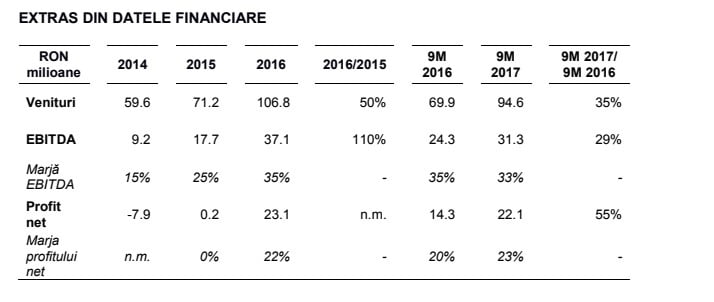

Veniturile grupului au crescut cu 34% în perioada 2014-2016, ajungând la 106,8 milioane lei în 2016 și la 94,6 milioane de lei în primele nouă luni ale anului 2017. Analizând situațiile financiare, Purcari afișează o îmbunătățire a marjelor EBITDA de la 16% în 2014 la 35% în 2016 și ajungând la 33% în primele nouă luni a anului 2017.

În prospectul de listare compania avertizează investitorii asupra efectului de sezonalitate a vânzărilor. Astfel Grupul Purcari înregistrează cele mai mari vânzări în perioada de dinainte și în timpul sărbătorilor de iarnă. Acest lucru se observă foarte bine și din situațiile financiare raportate, de exemplu cota de vânzări realizată în trimestru patru al anului 2016 a fost de 33% iar cea realizată în primul trimestru al aceluiași an a fost de doar 18%.

Cele mai recente date financiare de la finalul lunii septembrie a anului 2017 arată o creștere a veniturilor cu 35,3% față de perioada similară a anului trecut și un profit din exploatare de 26.4 milioane de lei mai mare cu 30% față de septembrie 2016. Însă având în vedere efectului sezonier rezultatele financiare și marjele de profit calculate de la finalul anului 2017 ar putea fi mult mai bune.

Rezultatele Grupului Purcari impresionează și prin valorile indicatorilor de rentabilitate. Astfel rentabilitatea capitalurilor proprii care arată eficiența utilizării capitalurilor obținute de la acționari, calculată pe baza rezultatelor de la finalul anului 2016, ajunge la 30% în condițiile în care o valoare de peste 15% este considerată de specialiști ca fiind bună. Rentabilitatea activelor care ilustrează eficiența utilizării activelor pentru a obține profit este în cazul Grupului Purcari de 24.8% la finalul anului 2016 o valoare de asemenea foarte bună.

| Indicator | Purcari 2016 | Media industriei |

|---|---|---|

| Rentab. Capitalurilor | 30 | 25.6 |

| Rentab. Activelor | 24.8 | 10 |

La nivelul datoriilor, Grupul Purcari raportează la finalul lunii septembrie 2017 datorii curente de 82.4 milioane de lei și datorii totale de 100 milioane de lei. Indicatorul de lichiditate curentă ce măsoară capacitatea companiei de a-și onora datoriile pe termen scurt calculat pe baza celor mai recente date financiare nu ridică probleme, având o valoare de 1,28. Raportul între datoriile totale și capitalurile proprii arată o valoare de 1 în condițiile în care analiștii recomandă o valoare subunitară dar este însă la nivelul mediei din industriei din care face parte compania. Rata de îndatorare globală calculată împărțind datoriile totale la valoarea activelor totale se menține la o valoare de 50% sub pragul de îngrijorare.

| Indicator | Purcari |

|---|---|

| Lichiditate curenta | 1.28 |

| Datorii toatle/Capitaluri Porp. | 1 |

| Datorii toatle/active totale | 50% |

Ce dividene ar putea distribui Purcari?

Chiar dacă până acum nu a distribuit dividende Grupul Purcari anunță odată cu prospectul de listare o politică de dividend stabilă prin care propune investitorilor să distribuie 50% din profit prin dividende. Însă la secțiunea politica de dividend compania menționează următoarele:

La data de 31 decembrie 2016, potrivit situațiilor financiare statutare individuale ale societății, aceasta are pierderi acumulate de 14.377.333 USD și până la data la care aceste pierderi și orice alte pierderi suferite de Societate ulterior acestei date vor fi acoperite, Societatea nu va putea să plătească dividende. Societatea are în vedere un proces de acoperire a acestor pierderi cu rezerve de capital, inclusiv printr-o scădere, în viitorul apropiat, a primelor de emisiune, ulterior obținerii aprobării instanței

Sursa: Prospect companie

În cazul în care compania ar urma să distribuie totuși dividende din profitul realizat în 2017 dividendul pe acțiune estimat pe baza rezultatelor la 9 luni 2017 și a rezultatului pe T4 2016 ar fi de 0,772 lei/acțiune ce ar reprezenta un randament al dividendului între 4% și 2,76% în funcție de prețul final al ofertei.

Acțiunile Purcari, ieftine sau scumpe?

Cum se poziționează Grupul Purcari în raport cu alte companii din același sector?

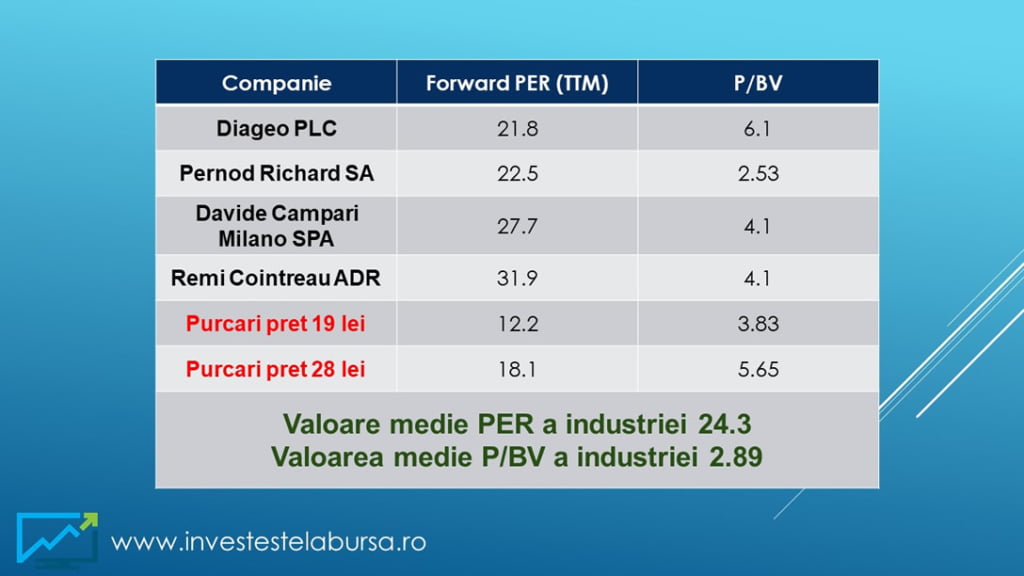

Pentru a analiza dacă acțiunile sunt ieftine sau scumpe, analiștii calculează diverși indicatori de evaluare și compară aceste valori cu valorile altor companii din același sector de activitate. Folosind Gurufocus.com și Mornigstar.com două din cele mai mari și mai cunoscute agregatoare de informații financiare am identificat o serie de companii din industria de “Băuturi – Vinarii & Distilerii” iar pentru aceste companii am căutat date referitoare la multiplii de preț PER și P/Bv.

Multiplul PER este des folosit de investitori în evaluarea companiilor listate acesta fiind interpretat drept numărul de ani necesari recuperării investiției realizate în cazul în care tot profitul realizat de companie ar fi distribuit acționarilor prin dividende.

Raportarea capitalurilor proprii la numărul de acțiuni emise, prin intermediul multiplului P/Bv, ne arată ce valoare acordă piața capitalurilor companiei.

Analizând valorile PER se poate constata ușor că acțiunile Grupului Purcari par a fi subevaluate față de companiile din același sector de activitate chiar și la limita superioară de preț. Media PER a industriei extrasă din cele două agregatoare de date financiare este de 24 ceea ce ar oferi purcari o capitalizare de 750 milioane de lei adică 37.5 lei/acțiune.

O metodă mai precisă de evaluare a prețului de listare folosită de analiști este bazată pe multiplii EV/EBITDA și EV/Sales care sunt intepretați ca fiind un PER la nivel operațional respectiv un PS dar care ia în considerare și datoriile companiei. Valorile obținute pe baza rezultatelor operaționale estimate arată și în acest caz o subevaluare atât față de companiile din același sector de activitate cât și față de media industriei de “Băuturi – Vinării & Distilerii”, valoarea medie a multiplului EV/EBITDA ridicând evaluarea companiei la 615.17 milioane de lei adică 30.75 lei/acțiune. În cazul EV/Sales media industriei de vinuri se situează la 4.34 ceea ce ar coincide cu un preț al acțiunilor de 25.76 lei/acțiune.

Evaluare Purcari pe baza multiplilor EV/EBITDA si EV/Sales

Cât de scump este vinul la Bursa de Valori București?

Toate cele 3 evaluări pe baza celor mai utilizați multipli arată o subevaluare a companiei atât față de celelalte companii din industrie cât și față de media industriei în care operează. Dacă ar fi să facem o medie a celor 3 metode de evaluare și folosind media industriei prețul acțiunilor Purcari ar trebui să fie 31.33 lei/acțiune peste media intervalului de listare.

De asemenea, indicatorii financiari raportați poziționează compania mult peste media industriei atât din punct de vedere a marjei de profit cât și din punct de vedere a rentabilității, făcând-o așadar cu atât mai atractivă.

| Companie | Marja neta | Marja Op. | ROE | ROA |

|---|---|---|---|---|

| Diageo PLC | 26.8 | 30.3 | 33.6 | 10.8 |

| Pernod Richard SA | 15.5 | 24.8 | 10.3 | 4.6 |

| Davide Campari Milano SPA | 15 | 22.4 | 15.5 | 10.05 |

| Remi Cointreau ADR | 18.1 | 20.4 | 16.2 | 8.3 |

| Purcari | 23.5 | 33.5 | 28.9 | 26.3 |

Marja neta a industriei 21.5 Marja operationala a industriei 31.2 ROE industrie 25.6 ROA industrie 10 | ||||

Leave A Comment

You must be logged in to post a comment.