Mai sunt doar câteva zile până la finalul primului semestru din anul 2022 și având în vedere lichiditatea slabă din ultimele zile de pe bursa din România, considerăm oportun momentul să aruncăm o privire peste primele 6 luni ale acestui ani. Este important de văzut de unde am plecat, momentul în care ne aflăm și perspectivele care vor urma în perioada următoare.

Începutul anului a găsit indicele BET la o valoare ușor peste 13.000 de puncte, după o creștere de peste 33% în anul 2021. În acest moment, mulți investitori, o parte dintre aceștia cu conturi deschise începând cu perioada pandemiei, aveau așteptări ca și anul 2022 să ofere profituri consistente. Și aceștia nu erau singurii care aveau așteptări mari de la anul 2022, mulți analiști de peste ocean se așteptau la o creștere în continuare pentru bursa americană“NEW YORK, Dec 1 (Reuters) – The S&P 500 will gain 7.5% between now and the end of 2022 to finish at 4,910”.

Privind în retrospectivă din acest moment ne putem da seama că lucrurile nu erau atât de verzi pe cât se încerca a fi portretizate.

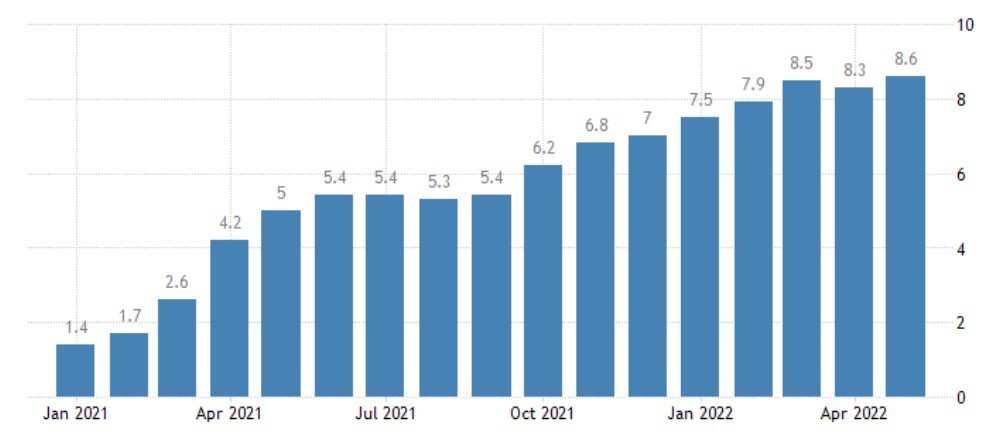

-Trendul ascendent al inflație în SUA s-a conturat clar pe parcursul anului 2021, fiind destul de evident pentru majoritatea investitorilor faptul că inflația nu va fi tranzitorie așa cum FED-ul tot încerca a itera. Mai mult decât atât, mulți analiști au avertizat încă de la mijlocul anului 2020 despre efectele printării de bani de către băncile centrale și injectării de lichiditate în piețe.

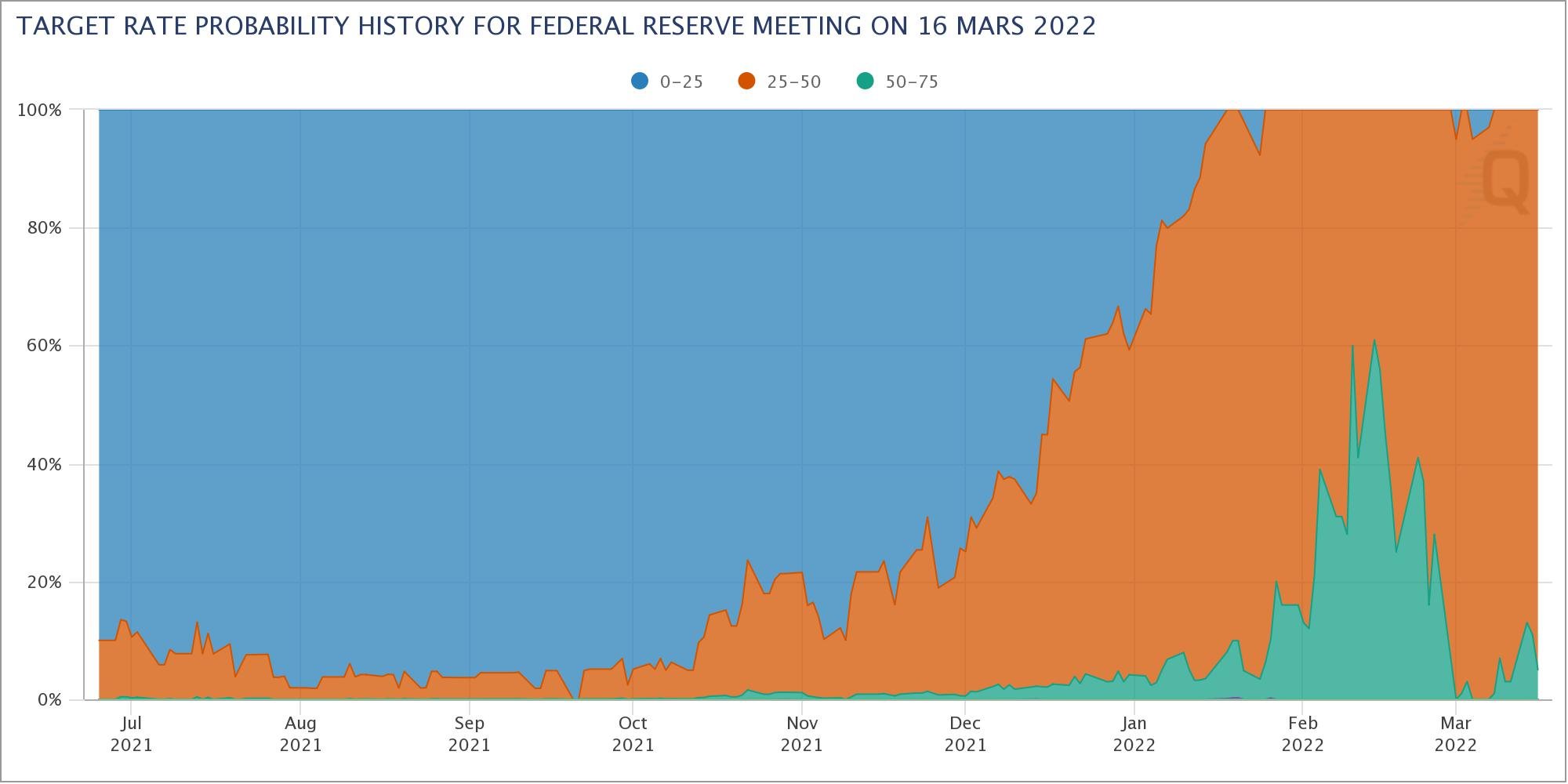

-Deși la începutul anului 2021 se vorbea despre măriri de dobânzi tardive începând cu anul 2024, finalul anului și inflația galopantă evidenția deja faptul că FED-ul va fi nevoit să facă o mișcare mai devreme sau mai târziu în legătură cu creșterea dobânzilor. Astfel, sfârșitul anului 2021 găsea piața de capital cu așteptări spre o mărire de 0.5% a dobânzilor pentru întâlnirea din luna martie 2022.

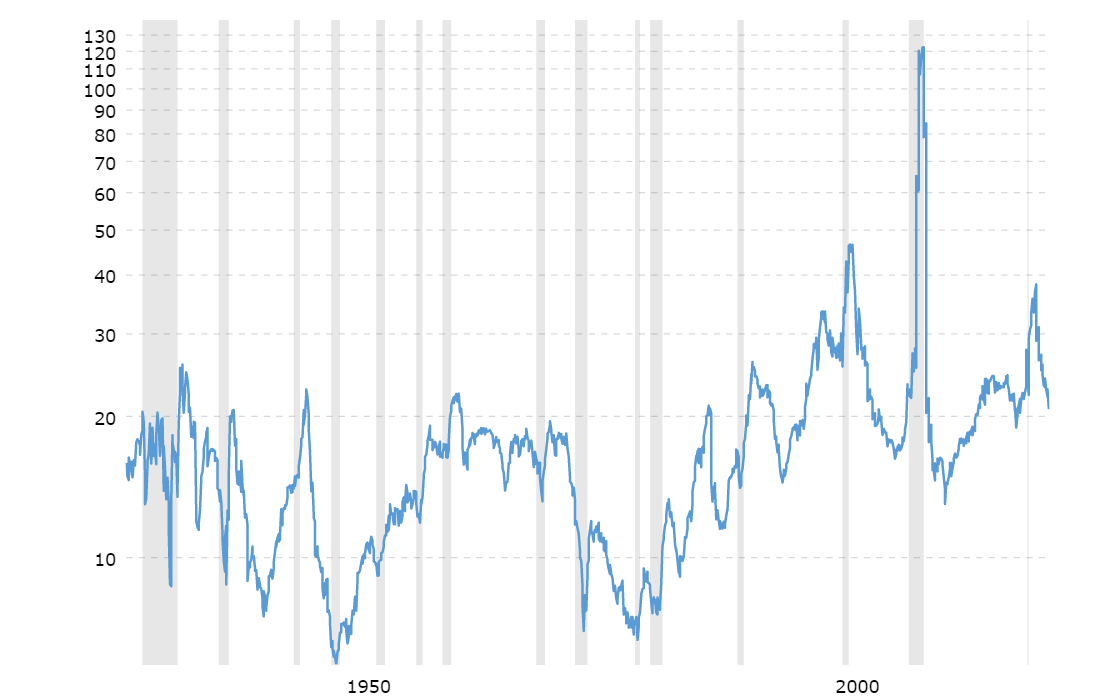

-Evaluările de pe piețele americane erau la valori extrem de mari și era evident pentru mulți investitori faptul că aceste evaluări nu vor putea fi susținute de o economie ce dădea deja semne de slăbiciune.

-Războiul din Ucraina, care deși la începutul anului părea greu de imaginat, nu a făcut decât să accentueaze toate aceste probleme care erau deja prezente in piață.

Ținând cont de toate cele enumerate anterior poate părea în acest moment evident faptul că anul 2022 nu putea semăna deloc cu anul precedent, iar așteptările multora dintre noi erau bazate pe anumite informații care nu se aflau în linie cu realitatea economică.

De la începutul anului, indicele american S&P 500 a scăzut cu aproximativ 18% la momentul redactării acestui articol, după ce acesta a intrat și in teritoriul bear. De la minimele atinse, indicele S&P a reușit un avans de 7.5%.

Spre deosebire de piețele americane, indicele BET a rezistat până în acest moment mai bine, înregistrând o scădere de doar 4.81% față de începuturile anului, iar indicele BET-TR care ține cont și de dividendele acordate de către companii, se află la o valoarea de 2%. Indicele BET și-a revenit destul de rapid după scăderile suferite în luna martie, recuperând o bună parte din scăderile suferite în acel moment.

Un rol important pentru evoluția foarte bună a indicelui BET, dacă îl comparăm cu piața americană, a fost dată și de componența acestuia (o pondere importantă este reprezentată de companii energetice) care au avut de câștigat în urma scumpirii prețurilor, precum și datorită multiplilor de evaluare considerabil mai mici.

| Companie | Pondere BET | Evolutie YTD | P/E |

|---|---|---|---|

| Fondul Proprietatea | 20. 59% | 3.52 | 2.6 |

| Banca Transilvania | 19.41% | -9.11 | 8.3 |

| OMV Petrom | 15.9% | -3.81 | 6.7 |

| Romgaz | 11.43% | 30% | 8.1 |

| BRD | 7.1% | -26.21% | 6.7 |

| Nuclearelectrica | 5.23% | -5.32 | 8.4 |

| Total | 79.66% |

Se poate observa faptul că 80% din indicele BET este format din primele 6 companii din compoziția acestuia. De departe cea mai bună performanță a avut-o acțiunile Romgaz, urmate de cele ale FP, iar la polul opus sectorul bancar a suferit cel mai mare recul. Trebuie menționat faptul că BRD a oferit deja investitorilor 2 dividende în acest an cu o valoare cumulată de peste 2.4lei/acțiune.

O dinamică importantă s-a putut observa și pe piața Aero, unde deși prima jumătate a anului a adus pe piața Aero nu mai puțin de 9 emitenți noi, s-a putut observa o scădere considerabilă a interesului investitorilor pentru aceste companii. De menționat că o parte din listările de anul acesta s-au realizat ca urmare a plasamentelor private din anul 2021. “Avem câteva companii care vor să se listeze la BVB cu acţiuni. Sunt 5-6 emitenţi, dar nu cred că vor veni toţi anul acesta, unii pregătindu-se pentru anul viitor. Mulţi investitori şi brokeri aşteaptă să vină oferta care dă un restart la piaţă“-afirmă Zuzanna Kure.

La ce sa fim atenti in continuare?

Bursele americane în continuare vor da tonul piețelor de capital, astfel este important de urmărit, așa cum deja am amintit mai sus:

-evoluția inflației in SUA precum și Europa și România. Este important de urmărit rata inflației și dacă aceasta se apropie de un vârf sau continuăm să fim departe de acest lucru;

-creșterile de dobândă monetară; în acest moment piața anticipează o creștere de 0.75% până la valoarea de 2.5% pentru următoarea ședintă de la sfârșitul lunii iulie, iar până la sfârșitul anului se anticipează ca dobânda cheie de 3.5%. De asemenea, s-ar putea să vedem primele măriri de dobânda începând cu luna iulie și din partea băncii centrale europene.

-rezultatele companiilor pe S1. În curând vor începe raportările financiare și este important de urmărit modul în care acestea vor raporta. O scădere importantă a profitabilității companiilor poate atrage atenția asupra posibilității unei recesiuni în special pe piața din America transmisă mai apoi către toate piețele financiare. La BVB având în vedere ponderea importantă a companiilor din energie se așteaptă în continuare rezultate bune. Este important de văzut cum va raporta sectorul bancar și rata creditelor neperformante ale principalelor bănci.

-evoluția războiului din Ucraina; o rezoluție a acestuia ar putea reprezenta o revenire importantă, în special pentru piața noastră.

Trebuie menționat faptul că este de așteptat să vedem o volatilitate ridicată în continuare,, iar pe termen scurt putem asista la oscilații puternice, atât pozitive, cât și negative. În aceste perioade investitorii ar trebui să caute companii de tip value, puțin îndatorate, care se tranzacționează la multiplii scăzuți și care să poată fructifica mediul inflaționist în care ne aflăm. De asemenea, se pot lua în calcul în funcție de strategia abordată și investiția în obligațiunile de stat care încep să ofere randamente mai consistente față de perioadele anterioare.

Vrei să investeși la bursă în 2024?

Ai nevoie de un cont de tranzacționare la un broker autorizat. Deschiderea contului se poate face acum, 100% online, în doar 5 minute, prin intermediul telefonului mobil.

Mai multe informații despre cum poți investi la Bursa de Valori București și la Bursele Internaționale găsești pe www.goldring.ro. Alege Goldring – intermediar autorizat pe piața de capital cu o experiență de peste 23 de ani!

Leave A Comment

You must be logged in to post a comment.