Trecerea la statutul de piață emergentă este un țel spre care Bursa de Valori București aspiră de mulți ani iar anul acesta se pare că sunt mai aproape de acest scop ca oricând. În momentul de fata piața locală este considerată piață de frontieră dar anul trecut acesta a trecut pe lista scurtă de observație pentru trecerea la statutul de piață emergentă și este din ce în ce mai aproape să îndeplinească atât critieriile FTSE Rusell dar și criteriile MSCI care sunt ceva mai restrictive.

Agențiile de rating și criteriile de promovare

Vestea listarii Digi Comunication a provocat multă bucurie în piață atât pentru faptul ca este o companie foarte cunoscută în România, iar listarea ei ar putea aduce noi investitori pe bursă, dar și pentru că listarea unei companii de diminesiunea DIGI și free-float-ul promis ar putea ajuta România să obțină și mai usor statutul de piață emergentă în septembrie când va fi evaluarea agenției FTSE Rusell.

Adevarata miză rămâne însă obținerea statului de piață emergentă de către agenția MCSI însă criteriile acestei agenții sunt mult mai dure. Pentru ca o piață de capital să poată trece la o treaptă superioară de evaluare are nevoie de cel puțin 3 companii cu o capitalizare bursieră de 1,26 miliarde de dolari de un free-float de 630 milioane de dolari și deasemenea de un rulaj mediu zilnic de tranzacționare confortabil.

Piața de la București are în momentul acesta 3 candidate care îndeplinesc aceste condiții Banca Transilvania, OMV Petrom și Romgaz dar agenția are în vedere și o marjă de siguranță peste reperele definite iar aici 2 dintre companii ar putea avea ceva probleme. Listarea Hidroelectrica ar putea însă să ne aducă promovarea mult dorită dimensiunea acesteia ar satisface fără probleme toate criteriile MCSI iar în urma listării promovarea la statutul de piață emergentă nu ar mai fi o problemă.

Promovarea la statutul de piață emergentă ar permite mai multor fonduri de investiții să investească în companiile listate la BVB. În momentul de față bursa de la București fiind cotată ca piață de frontieră multe din fondurile mari de investiții nu au dreptul să investească în companiile cotate la BVB chiar dacă acestea par atractive și oferă cele mai mari dividende din lume. Odată obținută acesta promovare, piața de la București va fi accesibilă tuturor fondurilor de investiții destinate piețelor emergente și asta înseamna mai multi bani investiți și automat o lichiditate mai mare. Conform unor date ne-oficiale apărute în presă fondurile bănești destinate piețelor emergente sunt de 20-25 ori mai mari decțt cele plasate pe piețele de frontieră.

Posibilă evoluție post-promovare

Pentru a vedea impactul ce l-a avut promovarea MSCI asupra piețelor ce au trecut recent de la statutul de la statutul de piață de frontieră la cel de piață emergentă ne putem uita pe graficele indicilor piețelor ce au fost promovate în anii anteriori.

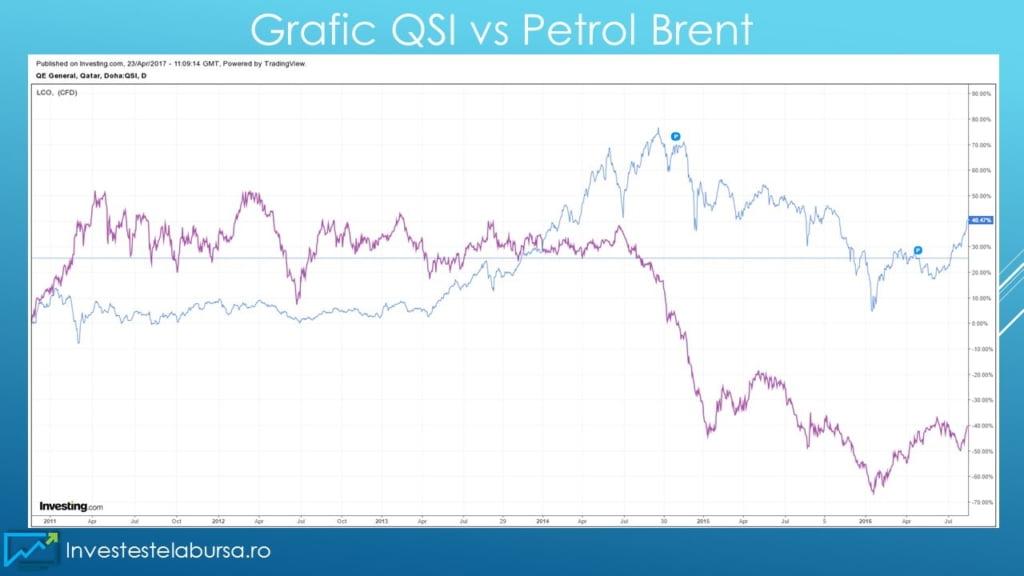

Piața de capital din Qatar a fost promovată în luna mai 2014 la piață emergentă de către MSCI. Dacă ne uitam graficul indicelui QSI al pieței de Qatar vom observa că încă din luna Mai a anului 2013 piața din Qatar a început să crească vertiginos atingând un maxim în luna septembrie a anului 2014.

Ulterior Indicele a realizat o corecție datorată prăbușirii prețului petrolului care a început odată cu luna iulie a anului 2014. După cum puteți vedea și în graficele suprapuse a indicelui QSI și petrolului brent acestea sunt strâns corelate orice mișcare a barilului de petrol fiind imediat urmată de indicele QSI.

Companii subevaluate conform indicatorului PER

Dacă ne uitam la companiile listate la BVB multe dintre acestea sunt subevaluate iar dividendele mari ce sunt distribuite cu siguranță vor atrage multe fonduri de investiții. Din păcate nu toate companiile sunt suficient de mari și de lichide pentru a determina fondurile de investiții să-și plaseze banii în ele. Pentru a intui ce companii ar putea beneficia cel mai mult de pe urma promovării la statutul de piață emergentă am comparat valorile PER a companiilor mari din diverse sectoare cu valorile PER sau PBV din sectoare similare din Europa sau lume.

Indicatorul PER este folosit de majoritatea investitorilor pentru a evalua companiile listate pe bursă. Valoarea indicatorului PER se calculează împărțind valoarea acțiunii la rezultatul pe acțiune.

Ma voi opri în continuare doar asupra companiilor ce prezintă diferențe mari între valoare curentă a indicatorului PER și media sectorului European de activitate din care fac parte și au deasemenea o capitalizare bursieră mare.

Companiile prezentate în continuare nu reprezinta o recomandare de investiții ci strict o comparație a valorilor indicatorilor bursieri de evaluare.

Sectorul utilităților – Transgaz – scumpă dar totuși subevaluată

Prima companie ce mi-a atras atenția a fost Transgaz care la prețul de 379 lei/acțiune are o valoare PER de 7.45 iar media sectorului de utilități de gaze naturale în Europa este de 15. Așadar, chiar și după creșterea spectaculoasă a acțiunilor din acest an Transgaz e înca subevalută dacă ne uităm strict la indicatorul bursier PER. Transportatorul de gaze are după cum știm și o tradiție în distribuirea de dividende generoase care probabil vor atrage fondurile de investiții.

O alta companie ce prezintă o diferență majoră între valoare curentă a indicatorul PER și media sectorului european este Transelectrica. Transportatorul de energie electrică are o valoare PER de 8,2 la prețul de 32 lei pe când media europeană a sectorului din care face parte este de 14.

Sectorul Farma

Un alt sector ce mi-a atras atenția prin diferentele majore ale indicatorului PER este cel farma. Media sectorului european la acest sector este de 24 iar companiile farmaceutice listate la Bucureștie au valori PER cuprinse între 9,5 – 19.

| Companie | PER 21.04.2017 |

|---|---|

| Biofarm | 9.58 |

| Antibiotice Iasi | 12.68 |

| Zentiva | 13.07 |

| Ropharma | 19.19 |

Din păcate aceste companii nu sunt așa de lichide iar dimensiunile lor nu știu dacă îndeplinesc criteriile fondurilor de investiții. În schimb, sunt distribuitoare de dividende unele dintre ele având o tradiție în distribuția de dividende cum ar fi Antibiotice Iași.

Sectorul producătorilor de energie pare supraevaluat la prima vedere

M-am uitat deasemena și la sectorul producătorilor de energie punând accentul pe companiile ce sunt incluse și în indicele BET. OMV-Petrom ce mai mare companie din domeniul energetic listată la noi pare supraevaluata dacă e sa ne uităm strict la valoarea curenta a valorii PER. Aceleași lucru se poate spune și pentru Romgaz sau producătorul de energie Nuclearelectrica.

| Companie | Valoare PER 21.04.2017 | Medie sector european |

|---|---|---|

| OMV-Petrom | 17.5 | 7.5 |

| Romgaz | 11.5 | 8.7 |

| Nuclearelectrica | 19.6 | 15 |

Totuși, într-un raport asupra sectorului de gaze și petrol publicat de compania WoodCo la începtul lunii Martie analiștii companiei sunt foarte optimiști în privința sectorului energetic de la noi și chiar emit o recomandare de cumpărare pentru companiile Romgaz și Petrom.

În privința producătorului de gaze Romgaz analiștii WoodCo se așteaptă la o revenire pe creștere a prețului gazelor naturale după 2 ani de scăderi și deasemenea la un impuls dat de liberealizarea pieței gazelor. Veniturile Romgaz ar urma să crească în urmatorii ani iar profitul net raportat de companie ar ajuta indicatorul PER să coboare până la valoare de 8.6 în 2017.

Proiectele de explorare (Neptun Deep) desfășurate de Petrom, stabilizarea pieței petrolului și oferta publică secundară realizată de FP în octombrie anul trecut au dus la schimbare în cotația Petrom, lucru constat ușor și pe graficul companiei. Analiștii WoodCo par optimiști în legătura cu evoluția companiei pe următorii 2 ani, așteptându-se la venituri mai mari și profit în creștere lucru care ar face ca indicatorul PER să coboare către valori de 8,2 în 2017 sau 7,6 în 2018 mult mai aproape de media europeană a sectorului.

Sectorul bancar între 2 indicatori de evaluare

Sectorul bancar reprezentat la noi pe bursă de cele 2 mari bănci Banca Transilvania și BRD pare subevaluat dacă e să comparam valoarea indicatorilor PER.

| Banca | Valoare PER 21.04.2017 | Medie sector european |

|---|---|---|

| Banca Transilvania | 7.7 | 17 (savings bank) |

| BRD | 11.3 | 18.7 (regional bank) |

Însă conform analiștilor de la Tradeville în cazul băncilor comparația este mai relevantă dacă se utilizează indicatorul P/Bv.

Indicatorul P/Bv reprezintă raportul dintre prețul de piață al acțiunilor și valoarea contabilă a acestora. Folosind acest indicator situația se schimbă complet, cele 2 bănci mari listate la noi devenind brusc supraevaluate.

| Banca | Valoare P/Bv 21.04.2017 | Medie sector european |

|---|---|---|

| Banca Transilvania | 1.6 | 0.61 (savings bank) |

| BRD | 1.3 | 1.03 (regional bank) |

Pentru colectarea datelor referitoare la companiile din România am folosit buletinul informativ PULS Capital emis de Intercapital Invest datele analiștilor de la Tradeville iar pentru valorile medii europene la nivel de sector am folosit baza de date a celor de la Bloomberg.

Leave A Comment

You must be logged in to post a comment.