Este o întrebare pe care o regăsim la tot pasul, multe persoane, în special cele din afara piețelor de capital (dar nu numai), se întreabă acest lucru ce pare a fi apărut fără nici un avertisment, doar pentru a îngreuna și mai mult viețile oamenilor afectate în acest moment de inflația galopantă.

Având în vedere faptul că educația financiară predată în școli este minimă, în continuare o să explicăm cum influențează creșterea dobânzilor economia, care sunt factorii ce conduc la aceste creșteri, de ce creșterile dobânzilor sunt corelate cu piețele de capital și dacă puteam anticipa perioada prin care trecem și să ne pregătim corespunzător.

De unde începem?

Băncile centrale ( Banca Națioanală a României –BNR, European Central Bank –ECB pentru zona euro și Federal Reserve – FED în SUA și altele) au rolul de a menține stabilitatea financiară și reglementarea sistemului bancar prin stabilirea eficientă a măsurilor de politică monetară. Aceasta exprimare poate părea pompoasă, practic băncile centrale au rolul de a menține economiile stabile, evitând astfel excesele de creștere sau de scădere. Privind la ce se întâmplă în jurul nostru în momentul de față, putem observa o abatere de la aceste considerente, însă nu suntem aici să judecăm băncile centrale- există suficiente persoane e ocupă cu acest lucru.

Pentru a menține creșterea economică, inflația și șomajul în zone considerate optime pentru buna funcționare a unei economii, băncile centrale au la dispoziție politici monetare prin care reușesc să influențeze cantitatea de cash și de credit aflată în circulație. Cea mai cunoscută politică este reprezentată de modificarea ratei dobânzii de referință, dar băncile centrale mai pot cumpăra sau vinde obligațiuni guvernamentale, pot revizui rezervele de numerar pe care băncile trebuiesc să le rețină, precum și altele.

Rata dobânzilor de politică monetară – federal funds rate în SUA (o vom numi în continuare rata dobânzii de referință) – reprezintă cea mai importantă metodă prin care băncile centrale influențează evoluția economiilor și cea mai cunoscută de altfel, cu implicații directe pentru fiecare persoană. Aceasta reprezintă rata de referință pentru principalele operațiuni din piață.

Dar cum influențează rata dobânzii de politică monetară economia unei țări?

Să luăm primul scenariu și anume acela în care am crește rata dobânzii de referință. Astfel, va deveni mai costisitor pentru populație și companii să acceseze credite, deoarece valoarea dobânzii pe care aceștia vor fi nevoiți să o returneze se va mări.

Cum se poate observa în imaginile anterioare o creștere a dobânzii anuale de la 5% la 8% majorează substanțial suma totală a dobânzi ce trebuie returnată.

Astfel, o creștere a dobânzilor va duce automat la o scădere a numărului de persoane care își vor permite să achiziționeze un credit și va stimula populația să cheltuiască mai puțin și să economisească mai mulți bani ( creșterea dobânzii de referință va determina și băncile să majoreze dobânzi la depozite). Toate aceste lucruri vor scădea masa monetară circulantă și va duce la o temperare a creșterii economice și a inflației.

Dacă ținem cont de faptul că ceea ce cheltuie o persoană sunt veniturile alteia (scăderea cheltuielilor unei persoane duce la scăderea veniturilor celeilalte) în momentul în care dobânzile cresc (banii nu mai sunt la fel de ieftini și ușor accesibili) atunci putem înțelege de ce apare o încetinire a întregii economii.

Automat efectele creșterii dobânzii de politică monetară se vor extinde și către bursele de capital. Pentru companii există cel puțin două cauze directe care le influențează în momentul creșterii dobânzilor. Pe de o parte crește costul la care acestea se împrumută, astfel companiile sunt nevoite să plătească dobânzi mai mari la creditele pe care le accesează. Acest lucru afectează în special companiile de growth, care sunt și puternic îndatorate, ele putând întâmpina dificultăți în a accesa capital pentru a își continua creșterea accelerată sau pentru a-și continua desfășurarea business-ului (multe companii nu sunt profitabile în primii ani de activitate, astfel se bazează pe împrumuturi pentru a-și finanța capitalul de lucru). Pe de altă parte dacă această creștere economică se reduce, automat și veniturile și profiturile multor companii se vor reduce ceea ce se va translata în prețul lor bursier.

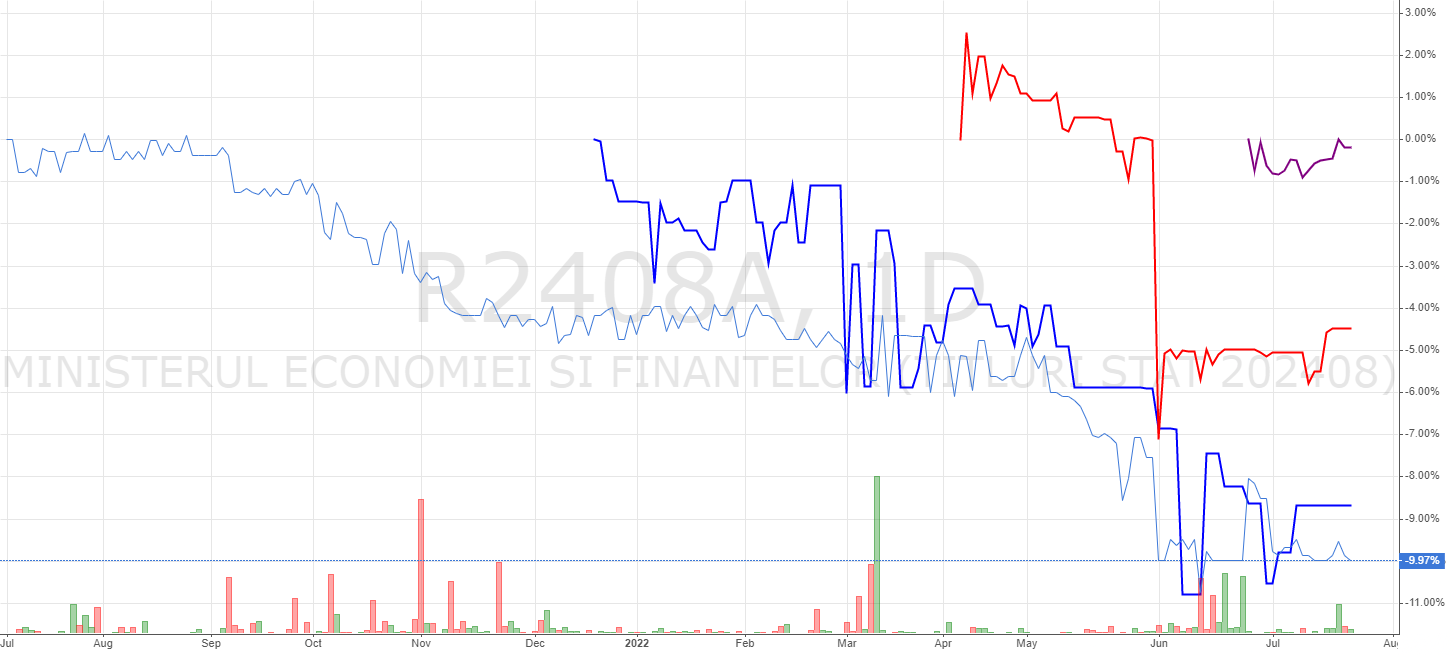

O scădere se va vedea și în prețul obligațiunilor, deoarece statul și companiile vor fi nevoite să se împrumute la dobânzi mai mari, prețul curent al obligațiunilor listate deja (cu rate ale dobânzilor mai mici) va tinde să scadă, investitorii mizând pe cumpărarea de obligațiuni noi cu rate ale dobânzilor mai mari. Acest lucru se poate vedea în evoluția prețului acțiunilor listate de statul român la BVB.

Se poate observa evoluția negativă a obligațiunilor într-o perioadă de timp cu dobânzi de referință în crestere.

Așa cum este deja intuitiv, scăderea dobânzii de referință produce un efect invers în economie, stimulând populația și companiile să se împrumute și astfel economia per se.

În următorul articol vom analiza situația actuală, în ce punct ne aflăm și perspectivele pentru perioada viitoare.

Leave A Comment

You must be logged in to post a comment.