Începând cu anul 2021, mulți investitori s-au orientat spre companii de tip value datorită așteptărilor acestora ca economiile lumii să revină, iar inflația să crească. Astfel, analiștii afirmă faptul că după trecerea pandemiei și apariția creșterii ecoconomice, mulți investitori își vor realoca capitalul spre companii mai solide în detrimentul celor de growth.

Este o schimbare importantă față de ultimii ani, în care companiile cu potențial de creștere accelarată precum Apple, Facebook și altele se aflau în centrul atenției. Astfel, companii puternic supraevaluate, precum Tesla, au suferit corecții importante de până la 30% odată cu așteptările inflaționiste și o data cu creșterea randamentului oferit de obligațiunilor guvernamentale.

Companiile de tip Value reprezintă acele companii solide, care se tranzacționează la multiplii de preț scăzuți, precum Price/Earnings(P/E), Price/Book Value(P/B),cu o rata de îndatorare scăzută și care prezintă o politică stabilă de divident etc.

Companiile de tip Growth pe de altă parte, sunt companii ce se caracterizează printr-o o creștere accelerată, cu produse inovatoare și se tranzacționează la un preț premium raportat la câștigurile lor viitoare.

De ce au scăzut companiile growth?

În primul rând, acțiunile sunt în competiție cu alte instrumente investiționale precum obligațiunile și cash-ul, investitorii analizând costul de oportunitate al fiecărui tip de investiție.

Ținând cont de faptul că rata dobânzilor în SUA pentru obligațiuni guvernamentale se află într-o continuă creștere, ele încep să devină mult mai atractive decât acțiunile. În aceste condiții companiile de tip value vor fi mult mai atractive decât cele de tip growth, datorită unor P/E mai mici, respectiv un randament al câștigurilor mai mare, competitiv cu cel al obligațiunilor.

În al doila rând, faptul că investitori anticipează ca inflația să crească în următoarea perioadă, dezavantajează companiile de tip growth. Faptul că aceste companii se trazacționează la un preț raportat la câștigurile lor viitoare, face ca rata inflației sa fie invers proporționlă cu fluxurile de numerar pe care compania le va genera în viitor.

În așteptarea unui mediu inflaționist, investitori și-au ajustat perspectivele cu privire la generarea unor fluxuri de numerar în scădere. Acest lucru a dus la o scădere puternică a prețului acestor comapnii.

Privind în retrospectivă, februarie a fost cea mai bună lună din martie 2001 pentru value stocks în comparație cu cele de growth. Deși acest lucru a continuat și în luna martie a acestui an, mai este un drum lung până când acestea să recapete terenul pierdut.

Totuși, multe dintre companiile de tip value prezintă în continuare un indice P/E atractiv, în special comparativ cu companiile din tehnologie. De asemenea, indicele P/B value pare mai ieftin ca niciodată de la începutul colectării acestor date în 1950, comparativ cu piața în asamblu.

Deși este greu de apreciat dacă acest trend va persista în perioada următoare, având în vedere faptul că acestea au prezentat un deceniu destul de prost, devenind mult mai ieftine în comparație cu alte companii, ne putem aștepta ca evoluția lor să se imbunățească pe termen lung.

Există companii de tip value și la BVB?

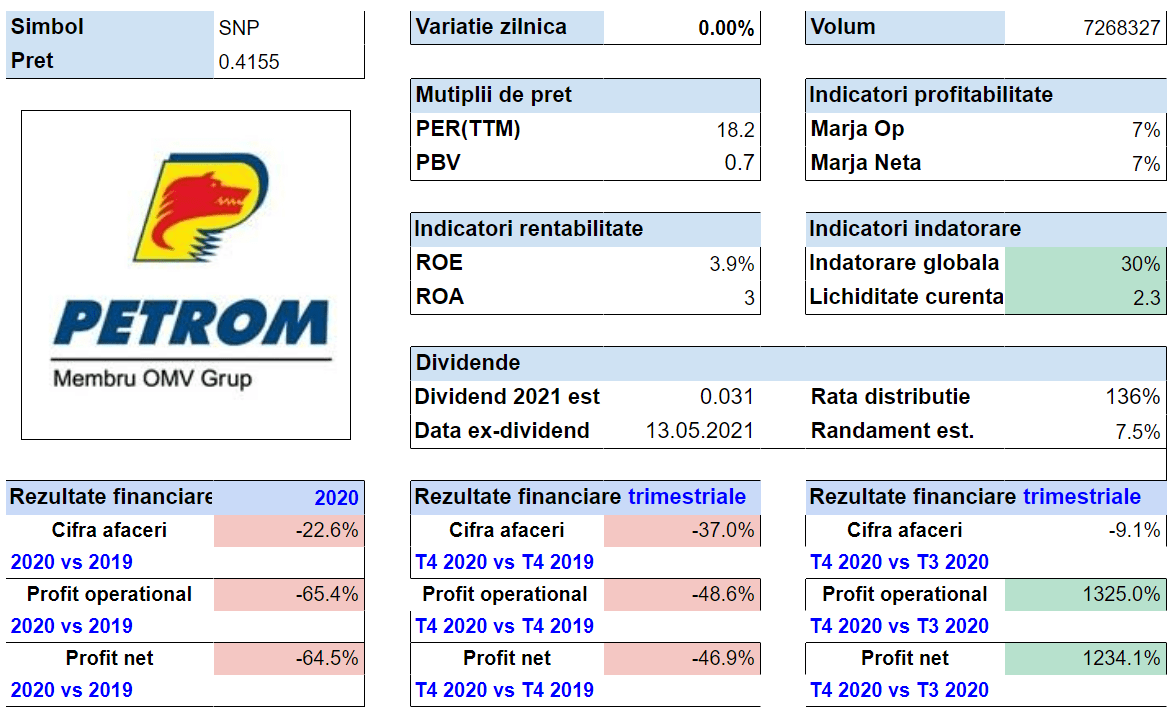

OMV Petrom reprezintă cea mai mare companie din indicele BET.

Chiar dacă anul 2020 a fost unul extrem de dificil, prețul pretrolului depreciindu-se puternic la începutul pandemiei, compania a demostrat că este exterem de solidă, reușind să încheie anul cu venituri de 19.7 miliarde de lei, în scădere cu 23% și un profit net de 1.3 miliarde de lei în scădere cu 65%.

Deși puternic afectată de pandemie, compania a decis menținerea politicii de dividend, propunând un dividend egal cu cel de anul trecut de 0.031 lei, ceea ce oferă un randament atractiv de 7.5%.

De asemenea, și pe partea indicatorilor de îndatorare,aceasta arată bine cu o lichiditate curentă de 2.3, și o îndatorare globală de 30%.

Din punct de vedere al evoluției prețului acțiunilor, acesta a crescut cu peste 50% după scăderea abruptă din primăvara anului trecut.

Pentru anul 2021, OMV Petrom și-a bugetat un profit net de 1.8 miliarde de lei, buget realizat la un preț mediu al țițeiului Brent de 50 de dolari pe baril și o marjă de rafinare de peste 4 dolari pe baril.

Trebuie ținut cont de faptul că orice ieftinire a petrolului cu un dolar ar avea un impact negativ de 100 milioane de lei în rezultate.

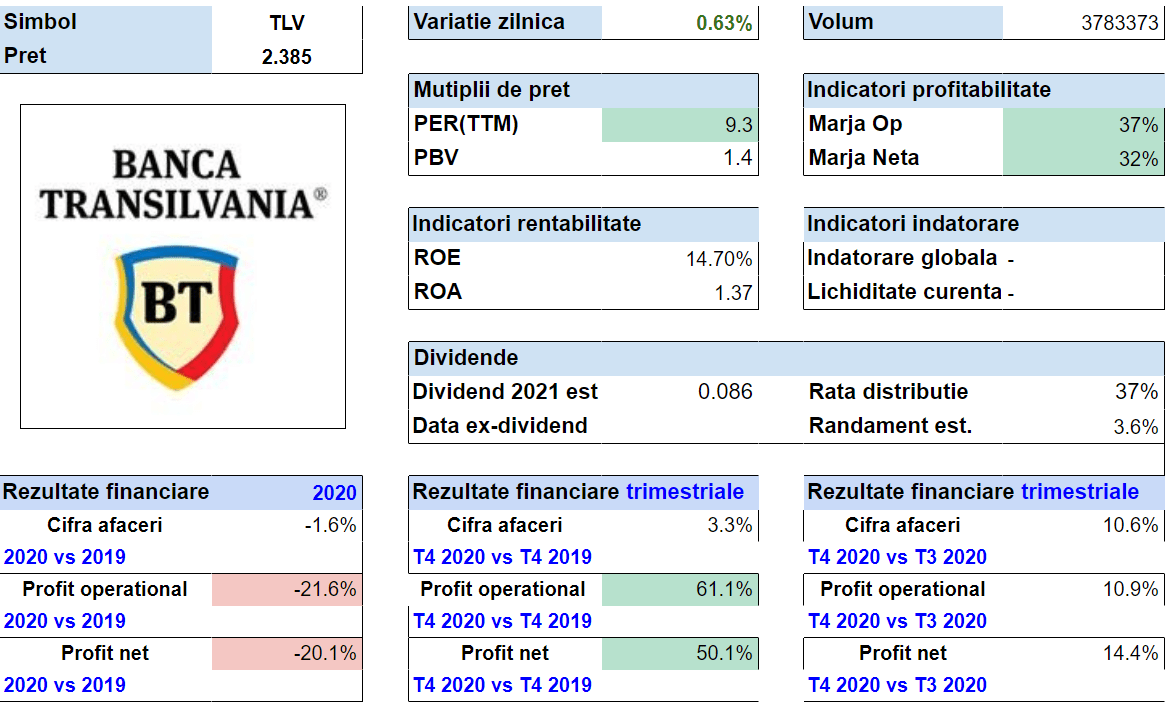

Banca Transilvania este un lider de piață în sectorul bancar, fiind cea mai mare instituție de credit din România după valoarea activelor.

Deși anul 2020 a fost unul foarte complicat pentru intregul sector bancar, veniturile companiei au scăzut cu doar 1.6%, la 4.5 miliarde de lei, iar profitul net a scăzut cu 20%, în principal pe baza provizioanelor făcute pe parcusul anului.

Marja operațională și netă se situează cu mult peste mediana sectorului la 37%, respetiv 32%, iar P/E este în continuare atractiv la 9.3.

La sfârșitul anului, gradul de acoperire cu provizioane totale era de 133%, iar solvabilitatea companiei se menținea la valori de 19.9%.

În ciuda recomandărilor băncii centrale, compania a oferit anul trecut acționarilor atât dividente, cât și acțiuni gratuite, menținând o politică stabilă în acest sens. În acest moment, prețul acțiunilor TLV se află la nivelul maximelor de anul trecut.

Pentru a vă documenta despre o altă companie de tip value, care deocamdată nu se află în centrul de interes a multor investitori, puteți urmări videoclipul următor.

Leave A Comment

You must be logged in to post a comment.