Indicatorii economico-financiari ai unei companii reprezintă piatra de temelie pentru analiza fundamentală.

Acești indicatori sunt folosiți de către investitori pentru a aprecia performanța și poziția financiară a unei companii, dar și pentru a o putea compara cu alte firme din același domeniu de activitate.

Calcularea lor se realizează pe baza informațiilor furnizate de companii în situațiile financiare.

Utilitatea acestor indicatori economici financiari este dată atât de evidențierea unui anumit trend, dar și pentru a semnale probleme în cadrul companiei, ce pot duce la faliment. În continuare, vom discuta despre unii dintre cei mai importanți indicatori folosiți.

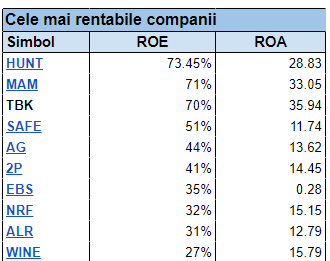

Indicatorii de rentabilitate sunt folosiți pentru a determina cât profit aduce capitalul propriul, mai exact capacitatea companiei de a genera profit. Doi dintre cei mai importanți indicatori de rentabilitate sunt Rentabilitatea activelor (ROA) și Rentabilitatea capitalurilor proprii( ROE).

Principala diferență dintre cei doi indicatori este dată de datoriile companiei. Dacă o companie nu prezintă datorii atunci capitalurile proprii ar fi egale cu activele totale ale acesteia.

ROA oferă o idee investitorilor cu privire la eficiența companiei de a genera profit din capitalul investit.

Formula folosită pentru calcularea ROA este Profitul Net / Activele totale. Acest indicator poate prezenta variații importante în funcție de sector și nu poate fi folosit pentru a compara companii din diferite industrii.

Spre exemplu, companiile din sectorul financiar, precum băncile, prezintă un indicator mai crescut decât companiile cu necesar mare de capital cum ar fi cele din industria construcțiilor sau utilitățiilor.

Având în vedere variația atât de mare între sectoare, este dificil de oferit o valoare exactă a acestui indicator, deși o valoare peste 5 poate fi considerată una bună. De aceea, reiterăm faptul că acest indicator își regăsește utilitatea în cadrul comparației dintre companii din același sector de activitate.

ROE semnifică rentabilitatea capitalurilor proprii și este unul dintre cei mai importanți indicatori de rentabilitate.

Acesta evaluează eficiența companiei de a utiliza capitalurile obținute de la acționari.

Ca formulă de calcul avem Profitul net / Capitaluri proprii iar Capitalurile proprii sunt egale cu Activele totale – datorii.

Astfel că putem afirma faptul că ROE= Profitul net/ Activele totale- datorii.

Dacă am compara cu formula ROA, atunci putem observa ușor că singura diferență dintre cei doi indicatori este reprezentată de datoriile companiei. Astfel, dacă o companie nu prezintă datorii, atunci cei doi indicatori sunt egali.

Tot din formula anterioară putem observa că singura metodă de a crește ROE este prin mărirea profitului in condițiile păstrării aceluiși capital propriu sau prin creșterea datoriilor și în acest mod scăderea ponderii capitalurilor proprii.

Deși și acest indicator prezintă variații importante în funcție de sector, valori peste 15 sunt considerate bune.

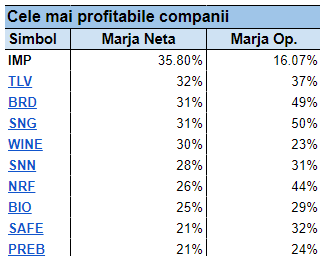

Indicatorii de profitabilitate după cum sugerează și numele, reprezintă capacitatea companiei de a genera profituri și sunt unii dintre cei mai utilizați indicatori. Dacă valoarea acestor indicatori este în creștere față de anii precedenți sau mai mare față de companii din același sector, acest lucru indică faptul că respectiva companie se află pe un trend optim . Marja brută, operațională și cea netă sunt cei mai utilizați indicatori pentru determinarea profitabilității unei companii.

Marja brută reprezintă venitul net din vânzări al unei companii din care se va scădea costul bunurilor vândute(COGS).

COGS include atât costurile cu forța de muncă, cât și costurile materialelor utilizate pentru fabricarea diverselor produse oferite de companie.

Când această cifră este mai mare semnifică faptul că respectiva companie obține mai mult capital din vânzarea propriilor produse. Acest capital rămas poate fi folosit pentru plata datoriilor, cheltuielilor administrative sau distribuției de dividente.

Marja operațională este poate cel mai important indicator de profitabilitate, deoarece arată capacitatea companiei de a genera profit.

Companiile prezintă o gamă largă de costuri indirecte care influețează profitul. Unele dintre aceste costuri sunt cercetarea și dezvoltarea, amortizarea și deprecierea, campanii de marketing, dar și cheltuieli administrative.

Marja operațională ține cont de toți acești indicatori. De asemenea, ea arată investitorilor dacă compania generează venituri în principal din operațiunile sale de bază, sau din alte mijloace precum investițiile.

Marja netă prezintă cât de profitabilă este activitatea totală a unei companii.

Față de precedentele, aceasta ia în considerare și dobânzile și impozitele plătite de o companie. Este o masură mai complexă decât marja profitului operațional, pentru că înglobează toate aspectele care influențează activitatea firmei.

Ea poate fi influențată de elemente unice, precum vânzarea unor active, care ar spori temporar profitabilitatea companiei.

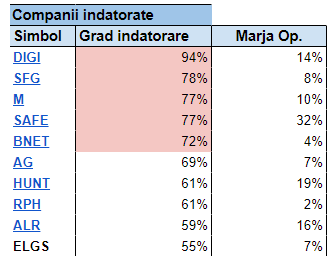

Indicatorii de îndatorare evaluează capacitatea companiei de a contracta obligații de finanțare a operațiunilor și a investițiilor sale și de a le acoperi cu propriul capital.

Lichiditatea curentă măsoară capacitatea companiei de a plăti datoriile pe termen scurt utilizând activele pe termen scurt. Cu cât această valoare este mai mare, cu atât compania are posibilitatea de a-și plăti datoriile curente fără a fi obligată să apeleze la active pe termen lung sau noi împrumuturi. Peste 1 este o valoare optimă, în timp ce valorile sub 0,8 sunt de obicei un semnal negativ.

Rata de îndatorare globală reprezintă un raport datoriile totale și activele totale. Acest indcator analizează gradul de acoperire al datoriilor pe termen scurt și lung, cu activele companiei. O valoare de peste 70% arată o dependență ridicată a companiei de credite și alte soluții de finanțare.De semenea, un nivel ridicat realizează o presiune pe profitabilitatea și lichiditatea companiei. Însă o valoare scăzută poate indica o ezitare a managementului de a apela la împrumuturi bancare.

Leave A Comment

You must be logged in to post a comment.